תחזית מחיר NZD / USD Q4 2020: האם ה- Retrace גבוה יותר?

ה- NZD / USD היה במגמה שורית מתמדת במהלך שנות האלפיים, מלבד ההתרסקות במהלך המשבר הפיננסי העולמי ב -2008, שגרם לכל מה שנופל למטה, בעוד שמקלטים בטוחים, כולל דולר, זינק גבוה יותר. בהשוואה לרוב מטבעות הסחורות והסיכון, המומנטום השורי נמשך זמן רב יותר בצמד זה, ונמשך עד 2014, אז הגיע סוף סוף המהפך הגדול, וה- NZD / USD היה דובי מאז. האינדיקטורים הטכניים סייעו למוכרים במהלך הירידה הזו, כאשר 50 ה- SMA החודשי מספקים התנגדות למשיכות. כעת הגענו לרגע מכריע עבור זוג זה, מכיוון שהמחיר נסחר בדיוק מתחת לממוצע הנע שדחה את הקונים בניסיון הראשון. הירידה החזקה בדולר בחודשים האחרונים נבלמה גם היא, ולכן הקונים צריכים לשים לב כעת. אם הייתי ארוך ב- NZD / USD מהנמוכים יותר, עם סחר במט”ח לטווח ארוך, הייתי מאבד את מרבית עמדתי, מכיוון שהמגמה העיקרית עדיין דובית, והנסיגה רצה. למעשה, אנו בוחנים לפתוח מכאן איתות מט”ח לטווח ארוך, מכיוון שגם יסודות לא נראים מבטיחים מדי עבור זוג המט”ח הזה..

נוֹכְחִי NZD / USD מחיר: $

שינויים אחרונים במחיר האדווה

| פרק זמן | שינוי ($) | שינוי % |

| 30 ימים | +0.008 | +0.1% |

| 6 חודשים | +0.041 | +0.6% |

| 1 שנה | +0.023 | +3.4% |

| 5 שנים | +0.032 | +4.8% |

| מאז 2000 | +0.41 | +61.7% |

הדולר הניו זילנדי (NZD) מועד לשינוי ברגש הסיכון בשווקים הפיננסיים. הקיווי הוא מטבע סחורות, יחד עם ה- CAD וה- AUD, והסחורות מושפעות מאוד מסנטימנט השוק, מה שהופך אותן למתאימות חיוביות לסנטימנט, כמו גם למחירי הסחורות ולביקוש. הסחורות העיקריות נמצאות במגמה דובית במשך יותר מעשור, ומושכות איתן את דולרי הסחורות. ה- NZD / USD נמצא במגמת דובי מאז 2014, לאחר שלא הצליחה לדחוף מעל הדף הכפול בתרשים החודשי, ועומדת על 0.8850. הירידה הגדולה ביותר הגיעה במהלך השנים 2014-15, כאשר הזוג הזה איבד כמעט 25 סנט. מלחמת הסחר בין ארה”ב לסין שומרת גם על הרגש הדובי עבור ה- NZD, מכיוון שסין היא שותפה מסחרית מרכזית של ניו זילנד, וגם רבעון ראשון השנה היה די דובי. עם זאת, הסנטימנט השתנה באופן חיובי לגבי זוג זה, מכיוון שהוא החל להיות שלילי עבור הדולר, וה- [[NZD / USD]] היה שורי מאז מרץ, אם כי ייתכן שהוא לא יימשך זמן רב יותר, כפי שהזכרנו לעיל. אבל, סין, שהיא שותפת סחר מרכזית של אוסטרליה וניו זילנד, התאוששה מנעילה של נגיף העטרה, ולכן יש עדיין קצת תקווה לרוכשים, אם כי הסיכויים להמשך המשך מעל 50 SMA הם קלושים, והרווחים יהיו מאוד מוגבל.

| תחזית NZD / USD: רבעון 4 2020 | תחזית NZD / USD: שנה אחת | תחזית NZD / USD: 3 שנים |

| מחיר: 62 $ – 63 $

מחיר נהגים: סיכון סיכון גלובלי, מדדי COVID-19 בניו זילנד, טכני |

מחיר: 63 $ – 65 $

מחיר נהגים: סנטימנט בשוק, בחירות לאחר ארה”ב, התאוששות כלכלית עולמית, מתאם דולר |

מחיר: 55 $ – 60 $

מחיר נהגים: יסודות בניו זילנד, כלכלה גלובלית, פוליטיקה גלובלית |

Contents

NZD / USD תרשים חי

NZD / USD

חיזוי מחיר הדולר הניו זילנדי לחמש השנים הבאות

כאן נראה את ביצועי הדולר הניו זילנדי בעשורים האחרונים וננסה לחזות את פעולת המחירים העתידית עבור ה- NZD / USD. צד הדולר של המטבע חשוב גם בעת ניתוח זוג זה, והסנטימנט סביב הדולר היה די שלילי מאז מרץ, אך הוא מסתובב כעת, כפי שמראים שערי המט”ח, מכאן ואילך, היסודות מצביעים על ה- Buck ואילו עבור ניו זילנד, המצב הבסיסי עדיין מטושטש לעת עתה. המצב של נגיף העטרה התגלה כחיובי עבור מטבעות סיכון ונכסים אחרים בכלל, כאשר הבנקים המרכזיים והממשלות זורקים טריליונים לכלכלה העולמית. אבל המצב משתנה כעת, ככל שהריבאונד הכלכלי העולמי מאט, וזה הופך את סנטימנט הסיכון לשלילי בשווקים הפיננסיים. לכן, המגמה הדובית הגדולה ביותר עדיין פועלת, והיא ככל הנראה תחדש שוב, לאחר השלמת המעקב החוזר.

המומנטום השורי מ- COVID-19 נראה כי נגמר עבור ה- NZD / USD

נכסי סיכון, כמו סחורות ושוקי מניות, צנחו במהלך פברואר ומארס, כאשר וירוס העטרה פרץ באירופה. ה- NZD ירד אחרי המניות, כאשר ה- NZD / USD ירד סביב 12 סנט, מכיוון שהוא גם נכס סיכון וגם מטבע סחורות. אולם, ההתרסקות נעצרה בחודש מרץ ונכסי הסיכון הפכו לשוריים. זו הייתה צריכה להיות תקופה דובית עבור שוקי המניות ומטבעות הסחורות, אך הממשלות והבנקים המרכזיים ברחבי העולם השליכו את מה שהיה להם לשווקים, והם לוו מיליארדים בכדי לשמור על צף הכלכלה בהתחלה, ואז כדי להחזיר את זה לדרך שוב. . מטבעות הסיכון נהנו מכך והם היו שוריים מאז מרץ, ולא דובי. גורם מרכזי נוסף למומנטום השורי הזה ב- NZD / USD וברוב המטבעות העיקריים, היה העובדה שה- USD נמצא בירידה מתמדת ומהירה למדי. ההתאוששות הכלכלית מנגיף העטרה בסין מאז חודש מרץ, סייעה גם לסנטימנט בשווקים הפיננסיים, ובמיוחד עבור ה- AUD וה- NZD, מכיוון שמדינות אלה הן יצואניות גדולות לסין, כפי שנסביר בסעיף להלן. אבל, כל זה מסתיים. חלקים מאוסטרליה עדיין כפופים לחוקי נעילה ואוקלנד בניו זילנד נכנסה גם היא לנעילה של 12 יום באוגוסט, מה שפוגע ברגשות המטבעות הללו. נראה ששתי המדינות הללו איחרו להצטרף למשחק והן גם יוצאות ממנו מאוחר, מה שאמור להגביר את הלחץ על ה- AUD וה- NZD, כפי שראינו בימים האחרונים. הטיפוס כבר נתקע, וראינו נסיגה של ה- NZD / USD בספטמבר, אותו נבחן מקרוב בסעיף הניתוח הטכני. אז נראה שהמגמה השוורית המוזרה בתקופות אי-וודאות אלה בגלל נגיף העטרה מסתיימת בזוג זה..

יסודות ומדיניות RBNZ

ניו זילנד היא גם יצואנית גדולה של חומרי גלם, ממש כמו אוסטרליה. הייצוא העיקרי מניו זילנד כולל דגים ופירות ים, בשר, מוצרי חלב, עץ, סחורות, יין, פירות, מכונות וכו ‘. הביקוש למזון גדל ללא הרף, ככל שאוכלוסיית העולם גדלה, אך מחיר היצוא המסוים פוחת. מזה זמן, מאז 2011-12, כמו במקרה של מתכות יקרות וסחורות מסוימות, וייצוא מוצרי החלב נמצא בירידה מאז 2013. אך בשנים האחרונות, מדד המחירים העולמי של סחר בחלב GDT נסחר בטווח.

מקור: סחר יומי גלובלי

במהלך החודשים הראשונים של משבר הנגיף הכלילי, כלכלת ניו זילנד הגיבה היטב, למרות שאר העולם צנח לאחד המיתונים העמוקים ביותר אי פעם. המגיפה הושמרה ברובה מחוץ לניו זילנד, עם מספרים נמוכים בהשוואה למדינות אחרות, ואמצעי נגיף העטרה היו קלים ברבעון השני, כך שהכלכלה לא עברה התכווצות עמוקה כמו שהיה במדינות אחרות. היסודות בניו זילנד היו טובים בהרבה מאשר בשאר העולם מאז מרץ. התעסוקה ירדה ב -0.4% ברבעון השני, וזה לא הרבה בתרחיש כזה, בעוד ששיעור האבטלה גדל ל -4.2% בלבד, וזה נהדר לעומת 12% -13% שראינו במדינות אחרות. אבל, כששאר העולם נפתח מחדש, ניו זילנד ואוסטרליה החמירו את המגבלות, מה שלא מסייע לכלכלה. אמנם, גורם חיובי אחד הוא העובדה שסין הותירה אחריה את צניחת העטרה, והיא חזרה לקדמותה, ואף פותחת שוב אצטדיוני כדורגל בווהאן. עם זאת, הביטחון העסקי נותר ממש נמוך, כאשר הביטחון העסקי ANZ בניו זילנד עמד על -42 נקודות באוגוסט ו -26 נקודות בספטמבר. גם לאחר שהביטחון הפך לחיובי, ייקח זמן עד שהכלכלה תחזור למצב נורמלי, כפי שניכר באירופה.

מתאם NZD / USD

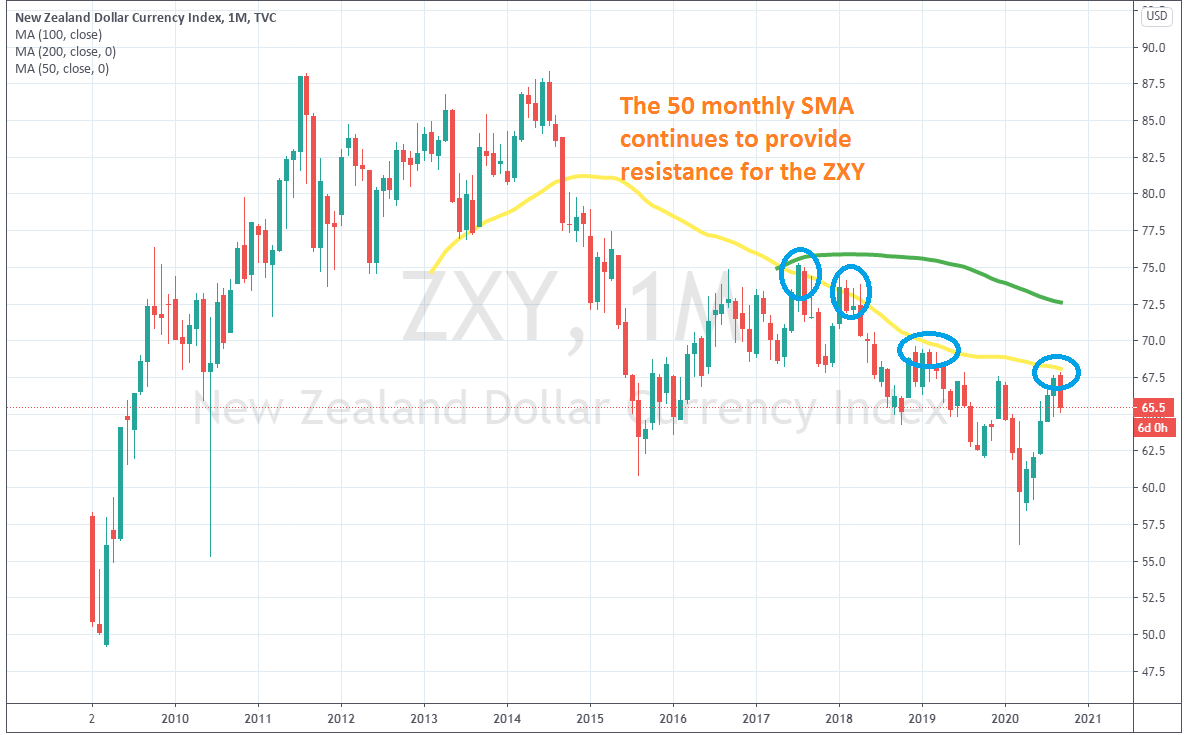

כדי לראות איזה משני המטבעות נמצא בקורלציה גבוהה יותר למחיר הכולל ב- NZD / USD, עלינו להשוות את מדד ה- NZD ZXY ואת מדד ה- USD DXY. מדד הדולר נמצא בקורלציה שלילית מכיוון שהדולר נקבע במקום השני בצמד מטבעות זה, אך למרות זאת, המתאם אינו חזק כמו שהוא בין ה- ZXY וה- NZD / USD. המדד מ- Tradingview לא חוזר רחוק מדי, אך גם משנת 2009 אנו יכולים לראות כי המתאם חזק יותר לצמד זה מאשר למדד הדולר. 50 SMA (צהוב) סיפקו תמיכה ב- ZXY וב- NZD / USD פעם אחת בשנת 2013, ואחרי שנשבר, הממוצע הנע הזה הפך להתנגדות. 50 SMA נוקב כמה פעמים בשנים 2017-18, אך אז המחיר נמשך נמוך יותר. לאחר ההתרסקות ברבעון הראשון של השנה, ראינו מהפך בשתיהן, אך הקונים נעצרו שוב ממש מתחת ל -50 SMA. עבור ה- DXY, ל- 50 SMA לא הייתה משמעות רבה, בעוד ש- 100 SMA תופס את מקומו, כך שהמתאם אינו חזק עם ה- NZD / USD כמו עם ה- ZXY.

50 SMA שומר על מגמת דובי עבור מדד NZD

מדד הדולר מקפיץ את 100 SMA

ניתוח טכני – האם הניתוח האחרון עבור ה- NZD / USD מסתיים ב- 50 SMA?

NZD / USD נותרה במגמה דובית מאז 2014

התרשים NZD / USD נראה די דומה לתרשים החודשי [[AUD / USD]], למעט שהמחיר AUD / USD נסחר מעל 50 SMA (צהוב). AUD / USD נפל יותר מה- NZD / USD במהלך התרסקות וירוס הכורון בפברואר ובמרץ, אך הוא ביצע טיפוס חזק יותר, מאז התחלף גבוה יותר באמצע מרץ. הקיווי לעומת זאת, לא הצליח לדחוף מעל 50 SMA בטבלה החודשית. ב -1 בספטמבר נשק זוג זה את 50 SMA, שעומד קצת מתחת ל 0.68, אך הממוצע הנע דחה את המחיר כלפי מטה, שם הוא נשאר מאז. אז נראה שה- NZD טיפה יותר חלש מהאוסטרלי. אמנם, במבט לאחור על ההיסטוריה, אנו רואים כי תנודתיות אינה זרה לזוג זה. בסוף שנות התשעים, ה- NZD / USD היה במגמה דובית, כאשר 20 ה- SMA (האפור) החודשי סיפקו התנגדות, אך אז המגמה הוסטה בשנות האלפיים והממוצע הנע הפך מהתנגדות לתמיכה, כאשר אותו תואר שני החזיק קו נסיגה בשנת 2004. 50 SMA (צהוב) תפס את מקומו, כאשר המגמה האטה, כאשר 100 SMA (ירוק) גם הפך את המחיר גבוה יותר פעם אחת, בשנת 2010. ראינו נסיגה עמוקה לאחר משבר 2008, אך המומנטום השורי התחדש שוב, והצמד הזה יצר צמרת כפולה ב 0.8850. לאחר הניסיון השני לדחוף מעל לרמה זו, [[NZD / USD]] התהפך למטה בשנת 2014, כאשר 50 SMA ו- 100 SMA הפכו בסופו של דבר להתנגדות. הם שמרו על מחיר נמוך, והקונים שוב לא מצליחים לדחוף מעל 50 SMA כעת. האזור סביב 0.68, שם ה- MA הזה נמצא, היה תמיכה והתנגדות בעבר, ולכן הוא מוסיף כוח ל- 50 SMA. מלבד זאת, החיסרון הושלם כעת, מה שמצביע על כך שהזוג הזה יחדש את המגמה הדובית הגדולה יותר.

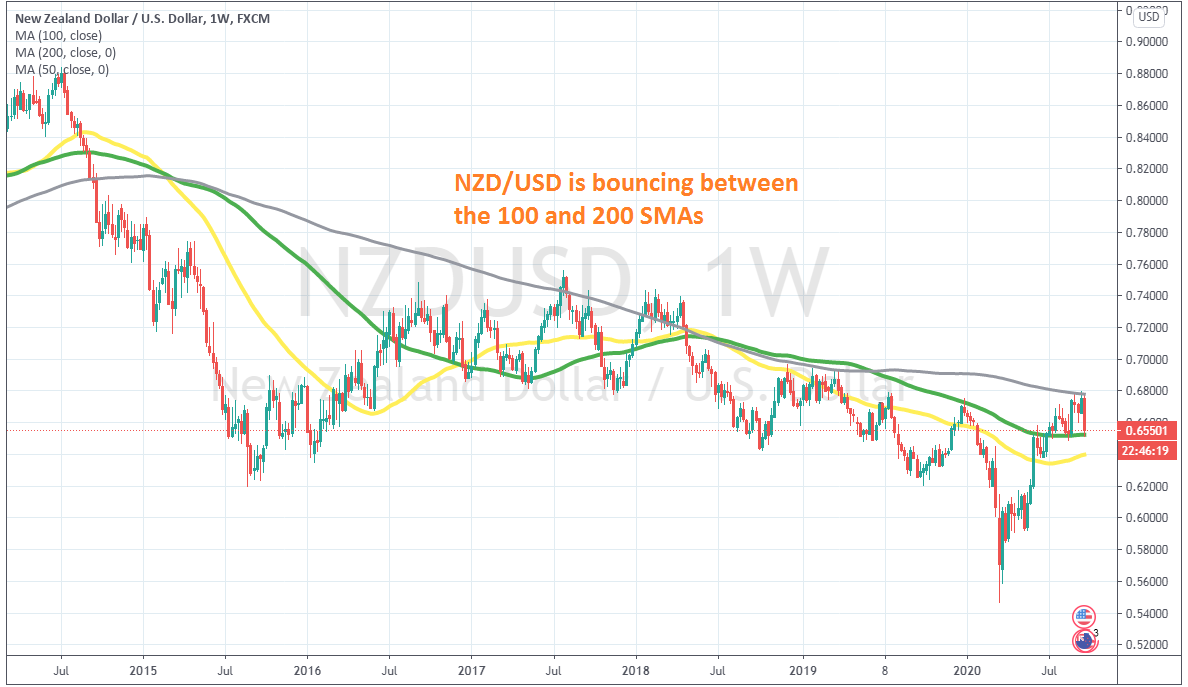

המחיר תקוע בין 100 SMA לבין ההתנגדות בתרשים השבועי

אם נעבור לתרשים מסגרת הזמן השבועית, נראה כי 100 SMA (ירוק) היה התמיכה וההתנגדות האולטימטיבית כאן. זה סיפק תמיכה במהלך 2016-17, כשהמחיר עבר מעל רמה זו, ואז הוא הפך להתנגדות עד יוני השנה. אך הקונים הצליחו לדחוף מעל 100 SMA בתרשים זה ונראה כי הפך שוב לתמיכה. אך, ההתנגדות ב -0.68 עדיין נותרה, ובתבנית ההיפוך הדובי מתפתחת בתרשים השבועי, לאחר פמוט הדוג’י בשבוע שעבר, מתחת להתנגדות, והפמוט הדובי השבוע. אנו אמורים לראות מהפך למטה כעת, אך ה- SMA 100 יהיה המדד המכריע. אם היא תישבר, המגמה הדובית הגדולה יותר תחזור.